..

|

|

|

Januari

2018

|

|

|

|

..

|

|

|

Het

70ste(!) HCC beleggers symposium is op 28 april 2018 |

|

|

Zet alvast in uw agenda:

28 april is het weer zo ver.

Het

70ste(!) HCC beleggers symposium. |

Het programma is bijna rond en het beloofd weer een informatieve

dag te worden.

Als thema is er gekozen voor een oude Japanse spreuk:

"Het kan de berg niks

schelen waarlangs je hem beklimt".

Deze spreuk is in hoge mate ook van toepassing op beleggen. Er zijn

vele wegen c.q. methoden die tot succes leiden. En net als

bij het beklimmen van een berg ga je bij het beleggen soms eerst

een beetje naar beneden om verder op weer verder omhoog te kunnen

gaan.

Tijdens het symposium komen, zoals altijd, heel verschillende paden

tot succes aan de orde en daarnaast zal ongetwijfeld zal ook het

turbulente begin van dit jaar aan de orde komen. |

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: |

|

|

|

|

|

|

|

Spreiding,

de basis van verstandig beleggen |

| Bron: Ronald Kok,

Analist |

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a. Analist.nl |

| Na zijn

economie

opleiding aan de Erasmus Universiteit Rotterdam, VBA aan de

VU Universiteit van Amsterdam bleef hij zich verder

specialiseren w.o. EFFAS , en focust hij zich nu vooral op

financiële analyse en de praktische toepasbaarheid van

beleggingsstrategieën. Zijn aandachtsgebieden zijn vooral de

Amerikaanse en Europese aandelen. Daarnaast focust Ronald zich ook

op derivatenstrategieën, asset-allocatie en

risicomanagement. |

We kunnen er maar niet vaak genoeg op hameren dat beleggers hun

beleggingen absoluut stevig moeten spreiden.

Te allen tijde, ook bij opgaande markten, is dit nu eenmaal

beter.

Eén van de redenen waarom de meeste beleggers het (gigantisch)

afleggen tegen de ETF’s is omdat zij vaak door een te lage

spreiding veel te veel risico’s hebben en dus veel averij oplopen

hetgeen de ETF’s door hun hoge spreiding juist voorkomen.

In dit artikel onderstrepen we nogmaals onze absolute ‘eis’ dat

beleggers te allen tijde veel moeten spreiden.

Lokaal beleggen erg

gevaarlijk

Wanneer wij kijken naar onze bezoekers op zowel Analist.be als

Analist.nl zien we een gigantische voorkeur voor de nationale

aandelen.

In België wordt er vooral op de Belgische aandelen gefocust en in

Nederland op de Nederlandse aandelen.

Verder zien we dat de focus dan ook nog eens enorm bij de

hoofdaandelen ligt, dus die van de Bel20 en de AEX-index.

Bekende termen zijn die van ‘goede huisvader aandelen’ en bij onze

Noorderburen ‘de volksaandelen’. Wanneer wij beleggers spreken dan

horen wij vaak dat ze beleggen in de bekende namen zoals AB Inbev,

KBC, Solvay en in Nederland vooral ING, Shell en Unilever. Het zijn

vaak de bekende namen die het overgrote gedeelte van de

portefeuille uitmaken en dit is voor het risico natuurlijk

catastrofaal.

Zo staan in Brussel de grote populaire namen zoals Nyrstar, Ageas

en Roularta fors lager dan jaren terug. En over het vroegere

populaire Dexia nog maar te zwijgen. In Nederland waren er enorme

verliezen voor Heijmans, Arcelor Mittal, KPN, Aegon en Air France

KLM. Genoemde aandelen staan bijna allemaal meer dan de helft lager

dan 10 jaar geleden. Helaas waren al deze namen, ook nog eens vaak

met een flinke overwegingen, in de meeste portefeuilles van de

particuliere beleggers te vinden. Het credo van veel beleggers is

helaas vaak dat het beter is om in de bekende ‘dichtbij huis’

bedrijven te beleggen dan (ver) over de grens.

Beurskoersen tamelijk

onvoorspelbaar

Het is natuurlijk een open deur maar natuurlijk kan helemaal

niemand de beurskoersen voorspellen. Wij houden ons echter wel vast

aan diverse ‘value’ ratio’s die we op de langere termijn zeker

outperformances hebben zien opleveren. Voorbeelden hiervan zijn de

CAPE-ratio, het dividendrendement, de boekwaarde, de omzetgroei et

cetera. Op de langere termijn zien we mandjes met lage waarden

daarvan het aanmerkelijk beter doen dan, in onze ogen, alle andere

strategieën. Maar moeten we dan een paar aandelen kopen die

‘goedkoop’ zijn en dan afwachten? Nee absoluut niet. Alle hele

mooie rendementen uit het verleden zeggen weinig over de toekomst

en al helemaal niet over individuele aandelen. Academische

onderzoeken laten zien dat de beperkte voorspelbaarheid die er is

alleen maar betrekking heeft op grote cohorten. Het feit dus dat

bijvoorbeeld de aandelen IBM en Volkswagen op basis van diverse

screeners ‘goedkoop’ worden genoemd wil absoluut niet zeggen dat

deze beurskoersen ook onherroepelijk gaan stijgen. Sowieso is de

beurs op de korte termijn 1 groot casino en daarnaast gelden de

mooie rendementen van veel aandelenscreeners over grote aantallen

aandelen over langere termijnen. Ik krijg dus vaak de vraag van of

een aandeel goedkoop of duur is. Het antwoord dat ik hier dan op

geef, en dat zou Warren Buffett ook geven, is dat het voorspellen

van individuele beurskoersen vrij onzinnig is.

Om bij Warren Buffett te blijven. U ziet hier onder zijn

portefeuille van eind 2017. U ziet dat hij zijn risico over bijna

50 aandelen verspreid. Weliswaar met een flinke overweging in Wells

Fargo, Kraft Heinz en Apple maar het gros van zijn kapitaal is

redelijk verdeeld.

Portefeuille Warren Buffett

eind

2017: ook veel spreiding

Hoe meer aandelen hoe lager

het

risico

Het is natuurlijk een open deur om te stellen dat wanneer u uw

risico’s spreidt dat u dan uw totale risico verlaagt. ‘The only

free lunch is diversification’ is een bekend gezegde op Wall

Street. Hiermee wordt bedoeld dat wanneer u behoorlijk veel

spreiding heeft (zegge 30 a 40 aandelen) dat u uw neerwaartse

risico’s enorm verlaagd. Het is bijna onmogelijk om 30 aandelen te

hebben die allemaal een lagere omzet of winst zouden rapporteren.

Natuurlijk zien we bij harde beurscrashes, zoals in 2001 en 2008,

dat aandelen ongeacht hun waarderingen en masse verkocht worden.

Ook in de toekomst zal dit blijven gebeuren. Dit is absoluut geen

reden tot paniek want tot heden zijn alle harde koerscrashes

uitstekende aankoopmomenten gebleken.

In de grafiek hier onder van de Amerikaanse hedgefondsmanager Boris

Marjanovic, laat op de horizontale as het aantal aandelen en op de

verticale as het risico zien. U ziet dat naarmate u meer aandelen

heeft uw risico direct omlaag kukelt tot uiteindelijk een soort

ijzeren bodem. Het toevoegen van meer aandelen aan uw portefeuille

heeft dan amper / geen effect meer op uw risico; dat kan dan bijna

niet minder worden. Een enorm grote aandelenportefeuille van

bijvoorbeeld 200 aandelen heeft dan bijna hetzelfde risico als een

portefeuille met 30 aandelen. Dit komt doordat aandelen

uiteindelijk ook weer met elkaar verbonden zijn en niet als geheel

losse risicocomponenten gezien kunnen worden.

Ook spreiden met succesvolle screeners

Terugkomend op het gebruik van aandelenscreeners, hier raden wij

beleggers altijd aan om een mix van de beste aandelenscreeners te

gebruiken. Zo was bijvoorbeeld de screener van Joseph Piotroski al

jaren in de top in Amerika (gemiddeld ruim 15 procent per jaar)

maar in het afgelopen jaar stond deze screener af en toe op een

verlies van 30 procent. Verder kunnen veel screeners ook maar een

handjevol aandelen bevatten. Door alleen deze te kiezen loopt u dus

ook een fors risico ook al zijn deze aandelen ‘goedkoop’. Ons

devies is dan ook om in uw portefeuille zeker 30 verschillende

aandelen te hebben die op basis van de meest succesvolle screeners

zijn geselecteerd. En indien er opties op deze aandelen uitstaan er

dan gedekte callopties op schrijven. |

|

|

|

|

|

|

|

Voordelig

beleggen voor de doe-het-zelver |

| Bron: Erick Erdtsieck,

Florizon.com. |

|

|

Erick Erdtsieck

Bedrijfskundig analist/adviseur en is samen met Martin Boer

oprichter van Florizon.com. |

Erick Erdtsieck

heeft als

levensmotto "hoe werkt het (hier) en waar kan ik bijdragen?".

Hij is sinds 1991 bezig met onderzoek naar financiële modellen.

Hierbij is de focus steeds meer komen te liggen op de fundamentele

analyse; het doorgronden van de cijfers en inzichtelijk maken van

risico's. |

Misschien heeft u wel eens gedacht aan zelf-beleggen. Zelf uw

bedrijven kiezen en de aandelen kopen en verkopen op de

effectenbeurs. Natuurlijk kunt u kiezen voor een beleggingsfonds en

maandelijks automatisch een bedrag inleggen dat dan voor u wordt

belegd.

Lekker gemakkelijk.

Maar ook aan zelf-beleggen zitten een aantal voordelen: lage

kosten, hoge transparantie en maximale flexibiliteit.

Is het dan niet moeilijk en kost me dat dan niet teveel tijd?

Florizon heeft een platform ontwikkeld met een aantal slimme tools

om zelf-beleggen eenvoudig te maken. Voor 10 euro per maand kunt u

zich abonneren. De eerste maand kunt u het gratis uitproberen.

In dit artikel gaan we in op de voordelen van zelf-beleggen. Een

volgende keer bespreken we hoe Florizon zelf-beleggen toegankelijk

en eenvoudig maakt.

Hoe werkt

zelf-beleggen?

Om zelf te kunnen handelen heeft u een effectenrekening nodig. Die

kunt u openen bij de z.g. Brokers: Binck, deGiro, Lynx. Maar ook

bij uw eigen bank. Het openen van een rekening is gratis. Uw eigen

betaalrekening vormt de tegenrekening, net als bij veel

spaarproducten. De gekozen effectenrekening bepaalt de

kostenstructuur van de transacties en (de flexibiliteit in) de

handelsmogelijkheden.

Florizon is dus geen partij in uw vermogen. Dat is iets tussen u en

uw bank.

Kosten

Omdat u uw eigen aandelen koopt en verkoopt, betaalt u

transactiekosten. Meestal 10 euro per keer, maar ook lager is

mogelijk. De totale kosten per jaar zijn dus afhankelijk van het

aantal transacties dat u doet.

Ook voor een beleggingsfonds worden kosten gemaakt. Dit betreft

transactie- en/of afslagkosten, maar ook de beheerkosten. De

beheerkosten worden ingehouden op het rendement. U betaalt ze dus

wel, maar u ziet ze niet gelijk. Er zijn door de autoriteiten

richtlijnen opgesteld over het inzichtelijk maken van deze kosten.

Beheerkosten moeten worden uitgedrukt in de Total Expense Ratio

(TER). Deze bedraagt tussen de 0,5 en 2% per jaar.

De transactiekosten betaalt u bij het in/uitstappen, meestal tussen

de 0,2 en 0,5%. Ook afslagkosten gaan per transactie en zijn

soortgelijk qua omvang. De afslag ontstaat doordat er een verschil

tussen inkoop en verkoopprijs wordt gehanteerd. U koopt tegen de

hogere koers en verkoopt tegen de lagere koers.

Zelf-beleggen wint het qua kosten van uitbesteden en scheelt de

belegger vele duizenden euro's over een wat langere periode

bekeken, zelfs bij wat kleinere vermogens. U weet precies wat iets

kost.

Transparantie

Omdat u uw eigen aandelen koopt en verkoopt, bepaalt u zelf waarin

u belegt. Wil u liever duurzaam, of wilt u juist bepaalde

onderwerpen vermijden: wapenindustrie, energie/Co2,

genotsmiddelen/verslaving.

U zit aan de knoppen en mag het allemaal zelf bepalen. Informatie

over de bedrijven is tegenwoordig goed voorhanden door het

internet.

Bij een beleggingsfonds, maar ook pensioenfonds moet u maar

afwachten hoe/of het beleggingsbeleid is vastgesteld en of u hier

dan achter kan staan.

U bent verantwoordelijk over uw eigen beleggingskeuzes en bepaalt

uw eigen maatschappelijke thema's.

Flexibiliteit

Doordat u uw eigen aandelenportefeuille beheert, blijft u toegang

houden tot uw vermogen. Mocht u geld nodig hebben om een moeilijke

periode te overbruggen, dan bent u in staat om bij te sturen.

Misschien krijgt u de beschikking over gelden uit een gift of

erfenis, ook dan kunt u uw aandelenportefeuille extra spekken.

Aandelen zijn dagelijks verhandelbaar. U kunt zeer snel over de

middelen beschikken.

Bij beleggingsfondsen duurt het net allemaal even wat langer.

Heeft de een financieel/fiscaal product met daarin

beleggingsfondsen dan kunt u niet meer bij uw geld totdat er een

levensgebeurtenis plaatsvindt (met pensioen, overlijden,

arbeidsongeschikt). Vaak heeft u tegen (fiscale) kosten, een

mogelijkheid tot afkoop.

U ziet het zelf-beleggen geeft maximale flexibiliteit in de

hobbeltjes van het leven. U creëert uw eigen levensreserve.

Eigendom

Uw aandelenportefeuille vormt net als een eigen huis uw eigendom.

De bank of broker heeft (bijna altijd) een bewaardepot ingericht

waar uw effecten worden bewaard. Dit is juridische afgescheiden

entiteit.

Voor beleggingsfondsen is dit meestal niet het geval. De

bezittingen blijven eigendom van de financiële instelling die het

beleggingsfonds heeft.

In extreme omstandigheden bent u beter af met een eigen

aandelenportefeuille.

Samenvattend

Zelf-beleggen zorgt voor empowerment van het beleggen. Zelf bewuste

keuzes maken en aan het stuur van uw eigen vermogen. Tegen lage

kosten, hoge transparantie en maximale flexibiliteit.

Aan zelf-beleggen kleven natuurlijk ook enkele nadelen.

Het kost u wat tijd om een mening te vormen over een

bedrijf/belegging en vindt u het wel leuk om af en toe met economie

en maatschappij bezig te zijn. Het is weer eens wat anders dan

tuinieren, verzamelen of andere hobby.

En hoe bepaal je nu wat een goede belegging is? Kun je de risico's

wel goed beheersen bij een kleinere beleggingsportefeuille? En

wanneer moet je nu instappen?

Een volgende keer bespreken we hoe Florizon deze aandachtspunten

heeft geadresseerd. Voor al deze vragen zijn er tools

beschikbaar. |

|

|

|

|

|

|

|

Hoe

te beginnen met Futures handelen |

| Bron: William Chau,

traderacademie.nl |

|

|

William Chau

Actief trader en oprichter van traderacademie.nl |

Na een

carrière in

het bedrijfsleven is William zelfstandig verder gegaan. Hij houdt

zich al jarenlang bezig met traden en heeft hierin diverse

cursussen en opleidingen gevolgd. Zijn methodieken zijn

Marktprofiel en Order Flow. Naast actief traden is zijn passie het

overdragen van deze kennis aan geïnteresseerden. Vanuit deze

gedachte is traderacademie.nl onstaan.

website: traderacademie.nl |

Futures zijn erg aantrekkelijk voor de actieve belegger/handelaar

vanwege de relatieve eenvoud ten opzichte van andere

beleggingscategorieën ten aanzien van long/short gaan, de

openingstijden, het brede aanbod en de liquiditeit van deze

beleggingsinstrumenten.

Maar hoe kun je nou het beste beginnen met het handelen in

futures?.

Kennis

Met stip op nummer 1 is natuurlijk zoveel mogelijk kennis

opdoen.

Dit geldt natuurlijk voor alle beleggingsproducten, maar in het

bijzonder voor het handelen in futures. In tegenstelling tot

bijvoorbeeld aandelen, is het bij futures mogelijk om méér te

verliezen dan je inzet. Dit komt doordat futures hefboomproducten

zijn, dat wil zeggen dat je kunt handelen met zeer grote bedragen

terwijl je dit niet in je bezit hoeft te hebben.

Risicobeheersing

Dit kan zowel positief als negatief voor je uitpakken, en daarom is

het 2e aspect waar je absoluut rekening mee moet houden als je

futures handelt, je risicobeheersing. Daarmee wordt bedoeld dat je

ten allen tijde nooit meer dan 1-3% van je beleggingskapitaal moet

inzetten per trade. Anders is de kans dat je kapitaal in rook op

gaat vrijwel 100%. Dit is tevens het aspect van futures handelen

waar de meesten zeer veel moeite mee hebben.

' Gevaarlijk'

werk

Het derde aspect is dat je het handelen in futures niet als hobby

moet zien, maar als ‘gevaarlijk’ werk (zoals bijvoorbeeld

politiewerk). Volgens sommigen is het zelfs beter om het te zien

als een soort topsport. Inderdaad komen er bij futures handelen

allerlei psychologische aspecten bij kijken die hetzelfde zijn als

bij topsport. Bijvoorbeeld hoe om te gaan met verliezen, maar ook

hoe om te gaan met winsten, etc.

'Sim trading'

Naast deze 3 aspecten is het vervolgens noodzakelijk om ervaring op

te doen.

Dit kun je het beste beginnen te verkrijgen met zogenaamde ‘sim

trading’, het handelen met fictief geld.

Dit is voornamelijk nuttig om het technische aspect onder de knie

te krijgen, maar de psychologische aspecten komen hier echt niet

aan bod.

Het is dan ook niet aan te raden om te lang sim te blijven traden,

maar zodra je eenmaal de technische aspecten onder de knie hebt, te

beginnen met ‘live traden’, d.w.z. met echt geld, maar met de

kleinst mogelijke bedragen.

Mocht je in deze fase een lange tijd succesvol zijn, dan kun je

gaan nadenken om met iets grotere bedragen te handelen, mocht je

daartoe in staat zijn.

Het kan ook zijn dat handelen in futures niks voor je is, aangezien

het ontzettend veel tijd en inspanning vergt. In dat geval raad ik

je aan om hier niet aan te beginnen. Mocht je toch willen beleggen

dan kun je beter lange termijn beleggen of je geld laten beheren

door professionele vermogensbeheerders.

Dat was het weer voor deze keer.

Trade

veilig en

tot de volgende keer.

Disclaimer: Dit artikel

wordt

uitsluitend ter informatie beschikbaar gesteld en vormt geen

uitnodiging of aanbod tot het kopen of verkopen van effecten of

andere financiële instrumenten. De waarde van uw belegging kan

fluctueren. In het verleden behaalde resultaten bieden geen

garantie voor de toekomst. |

|

|

|

|

|

|

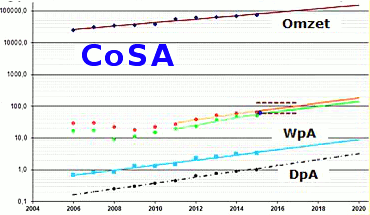

| Hcc Beleggen interessegroep

CoSA |

CoSA, Computerondersteunde Selectie van Aandelen, gebaseerd op fundamentele

analyse van bedrijven. Er wordt primair gekeken naar omzet, nettowinst, eigen

vermogen, dividenden en winst per aandeel om de kwaliteit van een bedrijf te

bepalen. Pas als het bedrijf kwalitatief aan minimum eisen voldoet wordt er

naar de koersen gekeken. |

Indien u

meer wilt

weten over de activiteiten van CoSA, kunt u de voorlopige CoSA-webpagina

(klik hier), raadplegen of contact opnemen met de

voorzitter: Jan van der Meulen via

U kunt zich met hetzelfde mailadres aanmelden voor het ontvangen van

informatie, zoals de wekelijks verschijnende CoSA-nieuwsbrief en voor het

verkrijgen van toegang tot de voor CoSA-leden beschikbare Europese

CoSA/SSG-verzameling. |

|

|

|

|

|

|

|

Experts

even langs de zijlijn |

| Bron: Corné van Zeijl, ACTIAM |

|

|

Corné van Zeijl

Corné van Zeijl is analist en strateeg bij ACTIAM. |

| Daarnaast

is hij een

graag geziene beurscommentator bij onder meer RTL Z en BNR en

schrijft hij columns voor verschillende media. Zijn opleiding heeft

hij aan de Haagse Hogeschoold gevolgd. |

Voor februari waren de experts plotsklaps erg somber geworden.

We kunnen wel stellen dat ze dat goed hadden gezien.

Toen was slechts 23% optimistisch, terwijl maar liefst 45% een

daling verwachtte.

Dat kwam uit en hoe.

De AEX ging maar liefst 4,4% naar beneden.

Voor de goede orde voor januari was men juist erg positief en toen

gingen de koersen juist met 2,9% omhoog.

Goede reden om met extra aandacht naar hun verwachtingen voor de

komende maand te kijken.

Maar ze bieden helaas geen houvast. Voor maart houden de optimisten

en de pessimisten elkaar in evenwicht.

De optimisten kijken naar de goede economie, de pessimisten naar de

stijgende rente en naar de terugvallende

inkoopmanagersindices.

Ook voor de 6 maands vooruitzichten blijft men ook opvallend

neutraal als groep en wel om dezelfde redenen.

Minder aandelenkeuzes in februari

De keuzes voor de individuele aandelen waren niet zo goed afgelopen

maand. De toppers daalden met 5,3%, de floppers met slechts 2,9%.

Dat komt vooral door de goede performance van Gemalto (logisch met

het bod) en AKZO. Een kleine kanttekening is dat alle ballen op

Altice waren gericht en dat aandeel ging dan ook bijna 9%

onderuit. Bij de toppers bleef alleen Randstad in het groen,

maar dat was niet genoeg.

ING topper en Altice (weer) flopper voor maart

Voor de komende maand staat ING met kop en schouders bovenaan. 12

experts denken dat dit het beste aandeel gaat worden en slechts één

heeft het als slechtste aandeel genoemd. De experts denken dat dit

aandeel het meest gaan profiteren van een mogelijke verdere

rentestijging. Altice staat bovenaan bij de floppers, dan

volgt AKZO. Men vond de positieve reactie een beetje overdreven.

Floppers 3 is Arcelor en bij nummer 4 had men moeite te kiezen er

volgt een lange lijst.

Ondanks de vakantieperiode deden er toch 74 experts aan de enquête

mee, waarvoor mijn dank. |

|

|

|

|

|

|

|

Dit

zijn de drie aantrekkelijkste auto-aandelen |

Bron: Robert van den Oever, 12

februari, 2018, Morningstar

|

De auto-industrie zit is een overgangsfase naar autonoom rijden en

elektrische aandrijving. Dat vraagt grote investeringen en het

maken van essentiële keuzes. Intussen is de concurrentie moordend.

Morningstar neemt de automotive industrie grondig onder de loep en

selecteert de kansrijke spelers. Want er zitten aantrekkelijk

gewaardeerde bedrijven tussen. Morningstar licht er drie

uit.

De concurrentie is moordend en de industrietak verkeert in een

belangrijke overgangsfase op weg naar elektrisch en autonoom rijden

die vraagt om investeringen en juiste keuzes voor de toekomst: de

auto-industrie. Toch zijn er interessante beleggingsmogelijkheden

in de auto-industrie. Morningstar-analisten Richard Hilgert en

David Whiston nemen de wereldwijde automotive industrie onder de

loep in een uitgebreid sectorrapport. We bespreken de Best Ideas

die daaruit voortvloeien.

Voor Morningstar is Economic Moat, ofwel onderscheidend en

concurrentievoordeel op langere termijn, een essentiele factor bij

het vaststellen. De auto-industrie kent nauwelijks spelers met

concurrentievoordeel. De concurrentie is moordend, want de

inwisselbaarheid is groot en de klantentrouw is gering: de drempel

om als consument over te stappen naar een ander merk ligt laag.

Merkwaarde en technologische voorsprong leiden nauwelijks tot een

langdurig concurrentievoordeel.

BMW

Een van de weinige autoconcerns met een Moat rating is BMW AG. De

Narrow Moat rating danken de Duitsers aan hun merkkracht en hun

technologisch intellectueel eigendom op het gebied van motoren en

aandrijflijnen. BMW onderscheidt zich bovendien van concurrerende

premiummerken als Mercedes-Benz en Audi omdat die laatste twee

onderdeel van grote concerns met tal van andere activiteiten –

bedrijfswagens en massamerken – waardoor de meerwaarde van het

premiummerk verdwijnt in het grote geheel van het concern.

BMW M4 CS (Foto:

BMW)

BMW is volgens analisten Hilgert en Whiston een van de Best Ideas

binnen de automotive industrie. Dat komt deels door de Narrow Moat

rating, maar ook door de discount van 14% die het aandeel kent ten

opzichte van de Fair Value van 110 euro die analist Hilgert per

aandeel calculeert.

De onderwaardering komt volgens de analist voort uit de angst bij

beleggers dat de Amerikaanse automarkt over zijn hoogtepunt heen is

en de komende jaren zal dalen. Ook speelt mee dat er onzekerheid

heerst over de snelheid, richting en kosten van de overgang naar

elektrisch rijden. Die ontwikkeling gaat gevolgen hebben, maar is

het is lastig in te schatten wat, wanneer en hoeveel investering

dat vraagt. Voor een relatief kleine speler als BMW wegen die

investeringen zwaarder dan voor concerns als Volkswagen groep of

Daimler.

Maar ook autobedrijven die Economic Moat hebben, kunnen toch

aantrekkelijk zijn op basis van waardering. Dat geldt volgens de

twee analisten voor General Motors en Volkswagen.

Volkswagen

Het aandeel Volkswagen AG kent momenteel een discount van 19% ten

opzichte van de Fair Value van 221 die Morningstar voor het aandeel

berekent. Het aandeel is flink afgestraft vanwege het

dieselschandaal. Dat bracht ook miljardenboetes in de Verenigde

Staten met zich mee. Volgens analist Hilgert is de narigheid in de

VS voor VW wel zo’n beetje voorbij. Er loopt een programma om

dieselauto's met sjoemelsoftware terug te kopen of te repareren met

nieuwe software plus een vergoeding van 5.100 dollar per auto.

Wel houdt de analist rekening met mogelijk nog 20 miljard euro aan

nieuwe boetes in Europa. Dat bedrag is gebaseerd op de Europese

kartelwetgeving. Als VW dat gehele bedrag voor de kiezen zou

krijgen, dan zal de Fair Value dalen naar 176 euro per aandeel.

Verder zijn actiegroepen bezig om voor autobezitters net zulke

vergoeding los te peuteren als in de VS, maar de kans van slagen en

de eventuele financiële gevolgen daarvan zijn nu nog nauwelijks in

te schatten.

Volkswagen Polo GTI

(Foto:

Volkswagen)

Opmerkelijk genoeg heeft het dieselschandaal de autoverkopen van

het Volkswagen concern amper beïnvloed. Mede daardoor blijft de

financiële situatie gezond (dat was al zo dankzij een forse

hoeveelheid cash op de balans) en kan het bedrijf de boetes

absorberen zonder dat er financiële nood ontstaat.

General Motors

Het Amerikaanse General Motors is weer helemaal terug na de

moeilijke jaren die het achter de rug heeft. Een faillissement

gevolgd door een doorstart met hulp van de overheid in 2009 was

nodig om de eens zo machtige autoreus te laten overleven. Het is

echt een ander bedrijf dan zoals ‘Old GM’ vóór het faillissement

opereerde. Het grootste deel van de schuld bleef achter in de oude

entiteit, er werden een reeks merken ten grave gedragen en een heel

aantal fabrieken gesloten. Vorig jaar volgde een belangrijke grote

stap met de verkoop van Opel aan het PSA (Peugeot-Citroën) concern,

waarmee GM zich terugtrok uit Europa.

Beleggers zijn nog altijd wat afwachtend en dat maakt het aandeel

ondergewaardeerd. Want er zit meer in dan de huidige koers

impliceert. GM heeft al een indrukwekkende 5 miljard dollar aan

kosten weggesneden sinds 2014 maar dat gaat voorlopig door. De

ontwikkeling en productie wordt vereenvoudigd door te snoeien in

het aantal platforms en modelvarianten en door meer techniek te

delen tussen modellen. Daardoor is het break-even punt bij een veel

lager aantal verkochte auto's komen te liggen, zodat GM ook dalende

markten goed kan doorstaan. Bovendien is het modellenaanbod is

tegenwoordig beter toegesneden op de vraag vanuit de markt, met

compactere SUV’s en nieuwe pick-up trucks waar de Amerikaanse

klanten zo gek op zijn.

Chevrolet Corvette

GrandSport (Foto: General Motors)

Al met al staat er een gezond bedrijf dat zo'n 5% van zijn omzet

investeert en een genereus en houdbaar dividend uitkeert. Dat leidt

tot een Fair Value van 56 dollar per aandeel en bij de huidige

aandelen koers betekent een discount van maar liefst 23%.

Ook belangrijk is de inzet op de ontwikkeling van autonoom rijden.

Daar is GM volgens de Morningstar-analisten veel verder mee dan

andere fabrikanten. Na testen in de complexe verkeerssituaties van

San Francisco breidt GM zijn testprogramma dit jaar uit naar New

York. De ontwikkeling van autonoom rijdende auto’s is niet te

stoppen en GM loopt momenteel voorop.

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

|

Wijze

woorden van Charlie Munger |

| Bron: Hendrik Oude Nijhuis,

Beterinbeleggen.nl |

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis

heeft zich

jarenlang

verdiept in ‘s werelds beste beleggers. Hij is medeoprichter van

Beterinbeleggen.nl

en zijn bestseller over Warren

Buffett is via de website http://www.warrenbuffett.nl/ gratis

beschikbaar. Deze column is niet bedoeld als individueel advies tot

het doen van beleggingen. |

Afgelopen maand vond in Los Angeles de aandeelhoudersvergadering

van uitgeversconcern Daily Journal Corporation plaats welke

krantentitels als Los Angeles Daily Journal en Orange County

Reporter uitgeeft. Niet bijster bijzonder ware het niet dat

Buffett's rechterhand Charlie Munger (1924) al vele jaren de

bestuursvoorzitter van dit bedrijf is.

Ieder jaar reizen vele tienduizenden beleggers naar Omaha af -

waaronder ook zeker enkele tientallen Nederlanders en Belgen - om

de aandeelhoudersvergadering van Buffett's Berkshire Hathaway bij

te wonen.

De jaarvergadering van Daily Journal is als een mini-variant

hiervan te zien.

Gedurende twee uur gaf Munger antwoord op vragen van beleggers die

soms van ver naar Los Angeles waren afgereisd.

Aan bod kwamen onder meer olie en klimaatverandering, vliegtuigen

en elektrische auto's, de oplopende staatsschuld van de Verenigde

Staten en hoe een succesvol leven te leiden..

Munger over bitcoin

Waar de aandeelhoudersvergadering van Berkshire Hathaway een

feestje voor beleggers is met vele interessante en vermakelijke

activiteiten erom heen georganiseerd gaat het er bij de

jaarvergadering van Daily Journal een stuk serieuzer aan toe.

Beleggen in bitcoins ziet Munger absoluut niet zitten en ook over

andere nieuwe technologieën zoals kunstmatige intelligentie heeft

Munger zijn bedenkingen.

De stijgingen van de prijs van bitcoins de afgelopen jaren is

volgens Munger 'totale gekte' van personen die denken zo snel geld

te kunnen verdienen. Munger drong de Amerikaanse overheid erop aan

om harder tegen de excessen van bitcoin op te treden. "Hoe

populairder het [bitcoin] werd, hoe meer ik het haatte", aldus

Munger.

Lintworm in de economie

Munger is een voorstander van het plan van Berkshire Hathaway,

Amazon.com en JPMorgan Chase om samen een bedrijf voor hun

werknemers op te richten om daarmee de alsmaar stijgende kosten van

gezondheidszorg in de Verenigde Staten te beteugelen. Buffett

vergeleek de steeds verder stijgende kosten van gezondheidszorg in

de Verenigde Staten eerder eens met een lintworm in de

economie.

"Het is niet juist om zoveel geld van stervende mensen af te

nemen", aldus Munger. Volgens Munger is dergelijk gedrag niet enkel

betreurenswaardig te noemen maar evengoed misdadig.

Humor van 94-jarigen

De kans is groot dat dit een van de laatste - zo niet de laatste -

aandeelhoudersvergadering van Daily Journal met Charlie Munger is

geweest. Waarschijnlijk daarom ook dat deze

aandeelhoudersvergadering een stuk drukker was vergeleken met de

editie van afgelopen jaar.

De briljante, uiterst nuchtere rechterhand van Warren Buffett

grapte over zijn hoge leeftijd: "Ik ben heel blij om hier te zijn.

Ik ben eigenlijk überhaupt blij om nog ergens te zijn." |

|

|

|

|

|

|

|

|

|

|

|

|

|

Ben

je goed in communicatie? |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is voortdurend op zoek naar actieve

vrijwilligers ( Op dit

moment zoeken we dringend leden

die mee willen helpen komende

symposia te organiseren). Verder

zoeken we leden die deel willen nemen aan het bestuur

(secretaris)

en

ook bijvoorbeeld mensen die de redactie over de nieuwsbrief mede

willen voeren of als webmaster willen fungeren.

Ben jij een enthousiaste belegger en wil je ook wat doen voor onze

vereniging? Meld je dan aan via het

bestuur of de redactie

van HCC!beleggen.

Wie zoeken we?

Er is behoefte aan vrijwilligers die zich met verschillende zaken

willen bezighouden. Zo zoeken we mensen die graag in het bestuur

willen plaatsnemen, verschillende redacteuren voor diverse

werkzaamheden, maar ook zijn we opzoek naar mensen die graag

contacten onderhouden met bijvoorbeeld leden, en/of

sprekers/standhouders voor onze symposia.

Bestuur

Binnen het bestuur van HCC!beleggen is dringend behoefte aan

versterking. We zijn op zoek naar een secretaris, maar

indien je affiniteit hebt met beleggen en je bestuurlijke ambities

op een ander gebied liggen, komen we ook heel graag met je in

contact.

Redacteuren

We zoeken redacteuren

die

zo’n één à twee uur per week willen besteden aan het aanleveren van

artikelen voor onze website en/of sociale media en de

nieuwsbrieven. Het gaat dan om onder meer artikelen over

economische onderwerpen, specifieke beleggingsartikelen of andere

voor onze leden interessante onderwerpen selecteren dan wel

schrijven beoordelen promoten etc.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je

handig met een computer en heb je ongeveer vier uur per maand tijd,

dan kun je je hiervoor aanmelden. Dit kan natuurlijk ook in

combinatie met het leveren van de content voor website en/of

nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want

we zijn ook naarstig op zoek naar sociaal bedreven, communicatief

vaardige mensen die contacten met bijvoorbeeld sprekers voor

symposia maar ook met leden willen onderhouden. Dit zal ongeveer

twee uur van je tijd per maand kosten. Ook hiervoor wordt

natuurlijk wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de redactie van HCC!beleggen |

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|