..

|

|

|

Juli

2017

|

|

|

|

..

|

|

Zet

vast in uw agenda: 69ste HCC Beleggen

symposium, 28 oktober 2017 |

|

|

| CoSA:

Bespreking van aandeel voor Herbeleggen |

Bron: HCC Beleggen CoSA-werkgroep

|

Dividend Herbeleggen is een methode die zeer waardevol is voor de Lange

termijnbelegger. In vorige artikelen in de Nieuwsbrief van HCC Beleggen zijn we

daar nader op in gegaan. In dit artikel geven we graag een voorbeeld van deze

wijze waarop wij een aandeel beoordelen op koopwaardigheid als aandeel voor

Dividend Herbeleggen.

De CoSA-werkgroep is een van de werkgroepen binnen HCC Beleggen. Wij bieden

service die kosteloos beschikbaar is voor leden van HCC. Deze service houdt het

volgende in:

Wekelijks verschijnt onze Nieuwsbrief waarin een artikel is opgenomen dat

ingaat op onze werkwijze of waarin een aandeel wordt besproken. De Nieuwsbrief

bevat verder een link naar de Rangtabel, het overzicht van alle aandelen die we

volgen met adviezen t.a.v. koopwaardigheid op basis van een set kengetallen.

Daarbij beoordelen we deze aandelen vanuit drie perspectieven, Koersgroei,

Dividendgroei en DividendHerbeleggen. De Nieuwsbrief geeft ook een overzicht

van de performance van drie demo-portefeuilles. Deze zijn samengesteld

vanuit deze drie invalshoeken. Verder zijn er links naar onze website en naar

een programma voor het downloaden van bestanden met data van aandelen en het

programma CoFA dat de gebruiker in staat stelt een grondige analyse van een

aandeel te maken, waarbij het ook mogelijk is de eisen die aan kengetallen

worden gesteld naar eigen voorkeur aan te passen.

Onze website – die overigens zeker nog niet af is – bevat veel

artikelen waarin nader wordt ingegaan op de methoden voor het beoordelen van

aandelen.

Wij proberen kritisch te kijken naar de informatie die wij bieden en streven

waar mogelijk naar uitbreiding en verbetering van deze informatie. Dat leidt

regelmatig tot aanpassing en uitbreiding van deze informatie.

Met enige regelmaat wordt ons gevraagd waarom wij dit alles kosteloos aanbieden

terwijl elders voor een vergelijkbaar aanbod betaald moet worden. Ons antwoord

is dan tweeledig. Allereerst beleven we zelf veel genoegen aan het onderhouden

en ontwikkelen van de service. Wij zijn gemotiveerde beleggers die ook zelf

voordeel hebben van de aanpak die is ontwikkeld. Ten tweede zijn wij ervan

overtuigd dat het steeds belangrijker zal worden om voor de pensioenvoorziening

ook zelf verantwoordelijkheid te nemen. Dat houdt onder meer in dat kennis van

belang is voor succesvol beleggen in aandelen op Lange termijn. Wij menen

daarvoor instrumenten aan te reiken en willen deze graag zo toegankelijk

mogelijk maken.

Dividend Herbeleggen

Dividend

Herbeleggen is een methode die zeer waardevol is voor de Lange termijnbelegger.

In vorige artikelen in de Nieuwsbrief van HCC Beleggen zijn we daar nader op in

gegaan. In dit artikel geven we graag een voorbeeld van deze wijze waarop wij

een aandeel beoordelen op koopwaardigheid als aandeel voor Dividend Herbeleggen.

De grootste winnaar in de huidige portefeuilles v.w.b.

opbrengst YtD in

2017 is Unilever (DH) met + 31,2 %.

De grootste verliezer in de huidige portefeuilles v.w.b. opbrengst YtD in 2017

is Dick's Sporting Goods (KG) met - 25,1 %.

In de grijze grafiek hierboven zien we het wekelijkse verloop van de

procentuele netto KG-, DG- en DH-opbrengsten, berekend t.o.v. de start begin

2017. Bij de start van de portefeuilles is de netto opbrengst 0%, want we zijn

met een schone lei begonnen.

De witte grafiek toont de jaarlijkse %-netto opbrengsten van zowel de tot 2017

gebruikte KG-portefeuille als van de nieuwe KG-, DG- en HB-portefeuilles YtD

vanaf 2017.

Netto opbrengsten bestaan uit koerswinsten en -verliezen, koop- en

verkoopkosten, dividenden, eventuele extra uitkeringen én

valutaverschillen tussen koop en verkoop. Is een aandeel nog niet verkocht, dan

worden de virtuele kosten meeberekend.

Commentaar (ek):

Bespreking van een dividendherbelegger (DH-aandeel).

- DH-aandelen worden door CoSA gerangschikt op basis van

het

vijfjaarsgemiddelde van de samengestelde totaalopbrengst van én

dividendherbeleggingen én koers- en valutawinsten. Die berekening gaat

uit van een kwalitatief goed bedrijf, dat gedurende minstens vijf tot liefst

tien van de laatste historische boekjaren stabiele DpA-, WpA- en omzetgroei

realiseerde.

- We nemen als voorbeeld het DH-aandeel van het bedrijf

"Cracker Barrel Old

Country Store", dat in de op DH-adviezen gesorteerde Rangtabel op de derde

plaats staat. Het is een keten van ruim 640 restaurants en cadeauwinkels in

minstens 43 staten van de Verenigde Staten van Amerika.

- We zien in één oogopslag, dat in de 10

historische

boekjaren de omzet en de winst per aandeel (WpA) continu en stabiel groeien met

geringe volatiliteit. De snelle DpA-groei zal na een aantal jaren in de pas

moeten lopen met de WpA-groei en een begin van aanpassing zien we in de jaren

2014 t/m 2016 reeds optreden. Verder zien we, dat de koers op12mei2017 keurig

in het neutrale gebied van de NAIC-zone ligt en ook midden in het neutrale

gebied van het koerskanaal ligt. Mooier kan haast niet.

Conclusie:

Cracker Barrel is een mooi DH-aandeel, dat in de groeifase verkeert en in de

loop van toekomstige jaren bescheidener groei van WpA en DpA zal hebben,

uiteraard zolang het beleid van het bedrijf kwalitatief wordt voortgezet.

Betekenis afkortingen:

|

| Opbrengst |

=

|

Koerswinst

+

dividenduitkeringen |

| TR |

=

|

Totale

opbrengst |

| TRg |

=

|

Groei

door

berekende prognose hoogste TR-opbrengst in vijf jaren |

| PARg |

=

|

Gemiddelde

van de

hoogste en laagste TR-opbrengsten in vijf jaren |

| KG-aandeel |

=

|

koersgroeier |

| DG-aandeel |

=

|

dividendgroeier |

| DH-aandeel |

=

|

dividendherbelegger |

| EVpA |

=

|

Eigenvermogen/aandeel |

| CFpA |

=

|

Vrije

kasstroom/aandeel |

| LS |

=

|

Meerjarige

schuld |

| DpA |

=

|

Dividend/aandeel |

| WpA |

=

|

Netto

winst/aandeel |

| REIT |

|

Real

Estate

Investment Trust |

|

|

|

| CoSA |

=

|

Computerondersteunde

Selectie van Aandelen |

| CoFA |

=

|

Computerondersteunde

Fundamentele Analyse |

Werkgroep CoSA

Indien u meer wilt weten over de activiteiten van CoSA, kunt u de voorlopige

CoSA-webpagina (klik hier), raadplegen of contact opnemen met de

voorzitter:Jan

van der Meulen via

U kunt zich met hetzelfde

mailadres aanmelden voor het ontvangen van informatie, zoals de wekelijks

verschijnende CoSA-nieuwsbrief en voor het verkrijgen van toegang tot de voor

CoSA-leden beschikbare Europese CoSA/SSG-verzameling.

|

|

|

|

|

|

|

|

Het

is hier fantastisch! |

Bron: Bart Vemer, Voor de

groei

|

|

|

Bart Vemer

Mede oprichter Voordegroei

het online platform,

dat groeiondernemers en investeerders samenbrengt. |

| Bart

Vemer is al

twintig jaar werkzaam in de beleggingswereld. Na zijn studie

Bedrijfseconomie aan de Erasmus Universiteit in Rotterdam werkt hij

achtereenvolgens bij Van Lanschot Bankiers, Fortis Investments en

BNP Paribas Investment Partners. In zijn laatste functie was hij

verantwoordelijk voor de marketing en sales van beleggingsfondsen

in de BeNeLux. |

De crisis in Europa is voorbij, de Nederlandse rente loopt weer op

en onze economie draait op volle toeren!

Zo, het kan maar gezegd zijn. Misschien is deze uitspraak wat

opportunistisch, maar ondanks (of dankzij!) dat ons land tijdelijk

stuurloos is met een demissionair kabinet, gaat het toch in een

aantal opzichten echt wel heel goed met onze economie. Zeker als je

dat vergelijkt met de rest van de wereld.

- We zijn qua omvang het 134e land van de wereld en

de 64e qua

aantal inwoners.

- We zijn dus inderdaad maar een klein landje.

- We

staan echter 18e als het gaat om het BBP.

- Als we kijken naar de

kwaliteit van het onderwijs staan we op de 11e plaats.

- Het achtste

land met de meeste export en de zevende op de ranglijst van

gelukkige bevolking.

- Als we kijken naar de meest concurrerende

economie staan we op nr. 4 en op het gebied van agrarisch en

sierteelt is Nederland zelfs de grootste exporteur.

De economische vooruitzichten zien er voor ons gelukkige landje dan

ook florissant uit.

De bedrijfsinvesteringen in Nederland zijn

alweer terug op het niveau van voor de kredietcrisis en hierbij

komen nu ook de investeringen in het MKB weer op gang. De lage

rente is hierbij een belangrijke stimulans. Als de ondernemers

investeren, dan doen ze dat vooral uit eigen middelen.

Van

bankfinanciering maakt maar 40% gebruik. Van alternatieve

investeringen, zoals crowdfunding maken de MKB-ers nog maar

relatief weinig gebruik.

Stijgende rente

Natuurlijk ligt er wel een gevaar op de loer. De ECB heeft

aangekondigd dat ze in ieder geval tot eind 2017 door blijven gaan

met het grootschalig opkopen van staatsleningen en

bedrijfsobligaties. Daarna is het afbouwen van dit programma echter

vrijwel onvermijdelijk. Zonder ECB zullen beleggers dan

kieskeuriger worden en meer rente willen hebben. Daarop

vooruitlopend willen ze kortlopend papier en stellen ze meer eisen

aan de kwaliteit.

Ondernemers met investeringsplannen die nog gebruik willen maken

van het huidige gunstige renteniveau doen er dan ook verstandig aan

om niet te lang te wachten met hun financieringsaanvraag.

Bij de

banken gelden hiervoor meestal lange doorlooptijden. De

MKB-bedrijven kunnen natuurlijk ook gebruik maken van alternatieve

financieringsvormen zoals Crowdfunding, waarbij de doorlooptijden

vaak efficiënter verlopen.

Bovendien kan onze gelukkige Nederlandse

bevolking dan ook een bijdrage leveren aan de verdere groei van het

Nederlandse MKB. Misschien worden we dan met z’n allen zelfs nóg

een beetje gelukkiger!

|

|

|

|

|

|

|

| Hcc Beleggen interessegroep

Noordbeleggen |

groep Noordbeleggen

is

gestart in maart 2006 rond het beleggingsprogramma Vestics.

Inmiddelszijn wij verder gegaan in de boeiende wereld van het beleggen.

Zo doen we onze beleggingen op individuele basis en komen zo'n vijf keer per

jaar bijeen. Het zijn 'interactieve' bijeenkomsten waarin nieuwtjes en

ervaringen onder het genot van een kopje koffie worden uitgewisseld.

Naast het bespreken van het vaste onderwerp: de 'echte' portefeuille, komen ook

onderwerpen als: ervaring met broker software, handelssystemen, indicatoren,

werking van opties/turbo's enz aan bod.

Met als rode draad:

- Selecteren van Aandelen.

-

Selecteren van Opties.

-

Werking en selectie van Turbo's - Selecteren van Beleggingsfondsen

Benieuwd? Kom kom gerust een keer kijken of het iets voor je is. Mail voor meer

info naar Ben

Rietveld |

|

|

|

|

|

|

| Kijk

verder dan de AEX lang is |

Bron: Martin Boer, Florizon

|

|

|

Martin Boer

Data analist, ICT specialist en is samen met Erick Erdtsieck oprichter van Florizon.com. |

| Martin

Boer heeft zich na zijn

studie Sterrenkunde aan de Rijks Universiteit Groningen in zijn werk als ICT

specialist altijd bezig gehouden met data analyse en patroonherkenning. De

beurs lijkt weliswaar een complex probleem maar bestaat de praktijk uit kleine

behapbare deelproblemen zodra je in staat bent voldoende afstand te nemen. Dit

is een van de pijlers waarop Florizon is gebaseerd. |

Veel beleggers in Nederland kijken nog steeds verlekkerd naar Shell Koninklijke

Olie omdat dat nou eenmaal een van de grootste bedrijven is die we in ons land

hebben.

Nou ja, dat is nog maar de vraag, want Royal Dutch is geen N.V., maar een

P.L.C. en valt daarmee dus onder Brits recht. .

Shell fundamenteel bekeken

Er is echter een belangrijke reden om wat voorzichtig met Shell te zijn: het

bedrijf is weliswaar groot, maar fundamenteel is het nog maar een schaduw van

wat het geweest is. Het bedrijf is in 6 jaar tijd gedaald van 4 naar 2 sterren!

Het bedrijf zucht onder een oplopende schuldenlast en houdt de aandeelhouders

blij door ruimhartig sigaren uit eigen doos uit te keren.

Als ze in dit tempo doorgaan hebben ze zichzelf opgegeten voor de energie

transitie een feit is!

De ontwikkeling van Shell

over de afgelopen 7

jaar.

Is er dan geen goed nieuws?

Wat de AEX betreft eigenlijk wel; er zijn wel een aantal bedrijven met 3

sterren, maar de aandelen daarvan zijn momenteel relatief duur. En het blijven

dan nog steeds middenmoters. Leuk, maar nou ook weer niet gigantisch

aantrekkelijk voor een lange termijnbeleggers.

Als we persé in Nederland willen blijven is Nedap een betere keuze. Dat

scoort tenminste een degelijke 4 sterren.

De ontwikkeling van Nedap

over de afgelopen 7

jaar.

Nog leuker wordt het als we ook eens naar wat andere beurzen gaan kijken. De

Bel20 heeft zowaar 2 4-sterrigen in hun gelederen, net als de DAX, en de CAC40

doet er nog een schepje bovenop.

Als we Europa breed kijken of zelfs de Atlantische oceaan oversteken wordt het

pas echt interessant.

de beste bedrijven van de

populaire

beursindexen.

Hennes&Mauritz

fundamenteel

bekeken

Wereldwijd zijn er voldoende bedrijven met 4 of 5 sterren, en dus een solide

fundamentele basis, te vinden die interessant zijn voor de lange termijn

belegger.

Een voorbeeld hiervan is Hennes&Mauritz, een bedrijf wat al jaren solide

jaarverslagen -en- solide cijfers laat zien. Het aardige is dat de koers nog

weleens flink wil fluctueren terwijl er onderliggend geen redenen voor zijn.

Wie dus op een slim moment instapt heeft er voor de lange termijn een leuke

belegging aan.

De ontwikkeling van Hennes&Mauritz over de afgelopen 5 jaar.

Een volgende keer zal de fundamentele analyse meer worden uitgelicht, die de

basis vormt voor de sterren.

Beurscorrectie

In het algemeen is het afwachten of de correcties van de afgelopen week

doorzetten, want hoe lager de aandelen staan, des te leuker het wordt.

Een fijne vakantie

toegewenst!

|

|

|

|

|

|

|

|

Waarde

beter dan groei |

Bron: Ronald Kok,

Analist.nl

|

|

|

Ronald Kok (RBA)

Financieel analist, entrepeneur en uitgever van o.a.

Analist.nl |

| Na zijn

economie

opleiding aan de Erasmus Universiteit Rotterdam, VBA aan de

VU Universiteit van Amsterdam bleef hij zich verder

specialiseren w.o. EFFAS , en focust hij zich nu vooral op financiële

analyse en de praktische toepasbaarheid van beleggingsstrategieën.

Zijn aandachtsgebieden zijn vooral de

Amerikaanse en Europese aandelen. Daarnaast focust Ronald zich ook

op derivatenstrategieën,

asset-allocatie en

risicomanagement. |

Waar we in de meeste voorgaande bijlages bij onderzoeken naar

rendementen van aandelenstrategieën van

vooral de Europese aandelen

besteden we ditmaal aandacht aan een groot meesterwerk van Wesley

Grey over Amerikaanse aandelen.

Wesley Gray is voor velen vast geen onbekende want deze Amerikaanse

ex-marinier publiceert wekelijks veel onderzoeken voor o.a.

AlphaArchitect.com. Deze website is zeker een aanrader want het

publiceert als één van

de weinigen objectieve research die

eenvoudig te lezen is.

Naast de value-strategieën

treft u er ook onderzoeken naar

momentum- en ETF-strategieën.

Daarnaast is ook Sven Sterckx een

groot fan van deze Amerikaanse onderzoeker dus dat is ook nog eens

een extra reden om naar Grey’s onderzoeken te kijken.

Sterke invloed

waarderingsratio’s

Wesley Grey’s meest bekende publicatie is: ‘A

Performance Horse-Race

over the past 40 Years’.

Dit onderzoek kijkt naar wat de beste

waarderingsratio’s voor de Amerikaanse aandelen zijn geweest.

Natuurlijk zijn er talloos veel andere onderzoeken op dit gebied

gedaan maar het stuk van Grey springt er in onze ogen zeker boven

uit. Natuurlijk kennen we de onderzoeken van de bekende Amerikaanse

academici Eugene Fama en Kenneth French. Hun befaamde 3-factormodel

splitst de rendementen van de aandelen als het ware uit in 3

factoren; de bèta, de book to market ratio en marktkapitalisatie

(ook wel size genoemd).

Volgens dit model kunnen de rendementen op aandelen alleen maar aan

deze 3 variabelen kunnen worden toegewezen. Alles wat hier buiten

valt is in hun ogen toeval/ruis. De hoofdconclusie is dat aandelen

goedkoper zijn naarmate ze zowel een hogere bèta hebben, een hogere

boekwaarde versus hun beurskoers en naarmate hoe kleiner ze

zijn.

Volgens Fama en French maakt het door de tijd niet zo heel veel uit

hoe bij hun de book to market ratio beweegt. Dit is volgens Wesley

Gray onterecht want volgens zijn onderzoek zijn de hoogtes van de

waarderingsratio’s veel dominanter dan het klassieke 3-factor model

stelt. Omdat de onderzoeken van Fama en French en die van Grey puur

over de Amerikaanse aandelen gaan kunnen we dus redelijk eenvoudig

de onderzoeken vergelijken. We bekijken in het kort waarom de

individuele waarderingsratio’s er toch zo toe doen aldus Grey.

Onderzochte

waarderingsratio’s:

- Winst / marktkapitalisatie (Earnings to Market

Capitalization)

- EBITDA / totale bedrijfswaarde (Total Enterprise Vale)

- Vrije kasstroom / totale bedrijfswaarde (FCF/TEV)

- Brutowinst / totale bedrijfswaarde (GP/TEV)

- Boekwaarde versus beurskoers (book to market)

- Taxaties versus marktkapitalisatie

De boven vermelde waarderingsratio’s zijn uiteraard vrij bekende

ratio’s en uiteraard ontbreekt hier de koers/winst-verhouding en

dat is wel frappant. Over de koers/winst-verhouding zijn echter al

zoveel onderzoeken gepubliceerd en algemeen wordt onderkend dat hoe

lager deze ratio hoe goedkoper het aandeel is.

Grey hanteerde in zijn onderzoek alleen de Amerikaanse aandelen die

een tijdreeks van minimaal 8 jaar beschikbaar hadden en een

handelsvolume hebben van minimaal 10% procent van het gemiddelde

aandeel (dit om problemen met liquiditeiten te voorkomen).

De minimale periode van 8 jaar is er om toevalstreffers er uit te

halen. Dit over de periode van 1971 tot en met december 2010.

Daarnaast werden de aandelen van financials en nutsbedrijven er

vooral uit boekhoudkundig oogpunt direct uit de set verwijderd.

Per jaar werden er mandjes gemaakt met aandelen met de hoogste

waarden van een bepaalde ratio. Dit mandje werd gelijk gewogen

beheerd en ieder jaar geüpdatet. Verder werden ook de aandelen

verdeeld in 2 groepen: value (waarde) en growth (groei). De

resultaten ziet u hier onder.

In de tabel hier staat de groep ‘5’ voor de aandelen met de hoogste

scores qua waardekarakteristieken (dus hogere boekwaarden, hogere

winsten etcetera). Dit loopt zo verder omlaag tot groep ‘1’ met de

groeiaandelen die juist de laagste boekwaarden, laagste winsten

etcetera hebben. We zien dat vooral de aandelen bij rij 5, dus de

waardeaandelen, de hoogste rendementen hadden. Verder zien we dat

de groep van aandelen met de hoogste EBITDA/TEV ratio’s de hoogste

rendementen hadden. Daarnaast scoren ook de mandjes met de relatief

hoge kasstromen hoog (FCF/TEV) en die van de B/M.

Boven in de tweede tabel vallen de enorme verschillen tussen de

bovenste groep (de waardeaandelen) ten opzichte van de

groeiaandelen in de middelste groep op. De onderste tabel toont de

verschillen tussen beiden. We zien dat dus over de periode van 1971

tot en met 2010 gemeten de waardeaandelen (op basis van deze

criteria uiteraard), het ieder jaar beter deden dan de

groeiaandelen.

Conclusie

Samengevat kunnen we op basis van het onderzoek van Grey stellen

dat indien u in aandelen gaat beleggen u het beste waardeaandelen

kunt kopen. Binnen die groep aandelen kunt u dan het beste de

aandelen kopen die een relatief hoge EBITDA versus hun totale

bedrijfswaarde hebben. Let wel er zijn geen garanties voor de

toekomst en in onze ogen moet u zich zeker niet rijk rekenen met de

ze scores en is spreiding van uw vermogen over de diverse beleggingscategorieën

nog altijd de basis van het verstandig

beleggen.

|

|

|

|

|

|

|

|

Zo

zit het met valutarisico |

Bron: Hendrik Oude Nijhuis,

BeterInBeleggen

|

|

Hendrik Oude Nijhuis

Auteur, oud bestuurslid HCC Beleggen en BSC Duitenberger.

Oprichter Warrenbuffet.nl |

|

Hendrik Oude Nijhuis heeft

zich

jarenlang

verdiept in ‘s werelds beste beleggers. Hij is medeoprichter van Beterinbeleggen.nl

en zijn bestseller over Warren

Buffett is via de website http://www.warrenbuffett.nl/ gratis

beschikbaar. Deze column is niet bedoeld als individueel advies tot

het doen van beleggingen. |

Vaak wordt gedacht dat wanneer in andere valuta belegd wordt er van

valutarisico sprake is. En omgekeerd dat van valutarisico geen

sprake is wanneer je als Nederlander in Europese aandelen belegt.

Dat is echter lang niet altijd het geval.

Drie voorbeelden ter

verduidelijking.

Ferrari

Sportwagenfabrikant Ferrari (koerssymbool: RACE) is sinds afgelopen

jaar beursgenoteerd.

Ferrari heeft zowel een beursnotering in New York als in Milaan.

Vanuit valutaoogpunt bekeken maakt het niet uit waar u aandelen

Ferrari koopt.

Zou de dollar ten opzichte van de euro halveren

terwijl de koers van Ferrari in Milaan onveranderd blijft dan

verdubbelt per definitie de koers van Ferrari in New York.

En

daarmee maakt het dus niet uit op welke beurs de aandelen zijn

gekocht.

Philip Morris

International

Sigarettenfabrikant Philip Morris (koerssymbool PM) werd in 2008

van Altria afgesplitst.

Hoewel Philip Morris genoteerd staat aan de beurs van New York

realiseert dit bedrijf helemaal geen omzet in de Verenigde Staten.

Van een dollarrisico is hier dan ook geen sprake.

Bij het beoordelen van valutarisico's is van belang te weten in

welke valuta de omzet behaald wordt. De beurs waaraan een bepaald

bedrijf genoteerd staat zegt daarover lang niet alles.

Overigens geldt dat grote Europese bedrijven genoteerd aan een

Europese beurs dikwijls ook omzet buiten de eurozone zelf behalen.

Unilever bijvoorbeeld behaalde afgelopen jaar 62% van de omzet

buiten het eurogebied.

Yum China Holdings

Fastfoodbedrijf Yum China (koerssymbool: YUMC) heeft net als Philip

Morris een notering in de Verenigde Staten maar dit bedrijf behaalt

uitsluitend omzet in China.

Afgaande op de zogeheten Big Mac-index (daarover verderop meer) was

de Chinese munt begin dit jaar 30% ondergewaardeerd ten opzichte

van de euro. Voor Europese beleggers maakt dit Yum China mogelijk

tot een extra smakelijke belegging, ondanks dat ook in dit geval

sprake is van een bedrijf dat in de Verenigde Staten een

beursnotering heeft.

Big Mac-index

De Big Mac-index is in 1986 geïntroduceerd door het Britse weekblad

The Economist. Deze index geeft een indicatie van de onder- of

overwaardering van valuta ten opzichte van elkaar, gebaseerd op de

prijs van een Big Mac. Via de interactieve tool is te zien welke

valuta op basis van de Big Mac-index mogelijk over- of

ondergewaardeerd zijn.

Conclusie

Een suggestie is overigens om niet al te zeer te focussen op wat

mogelijk de sterkst ondergewaardeerde valuta zijn. Waarschijnlijk

bent u beter af door simpelweg gespreid te beleggen in

aantrekkelijk gewaardeerde, waarde genererende

bedrijven...

|

|

|

|

|

|

|

|

Overname

Whole Foods door Amazon dwingt tot herbezinning |

| Bron: Robert van den Oever,

Morningstar |

De verrassende overname van Whole Foods door Amazon zet het hele

Amerikaanse retaillandschap op zijn kop. Met zo'n sterke nieuwe

combinatie moet de concurrentie zich herbezinnen op zijn strategie,

stelt Morningstar-analist R.J. Hottovy. Dus ook Ahold-Delhaize, dat

tweederde van zijn omzet uit de Verenigde Staten haalt.

Verrassend, opmerkelijk en de hele retailwereld fronst de

wenkbrauwen; de overname van Whole Foods Markets door Amazon voor

13,7 miljard dollar is er een waar sommigen niet meteen de logica

van zien. Want Amazon is al jaren bezig de allergrootste online

verkoper te worden door bestelgemak en verfijnde distributie.

Fysieke winkels hoorden daar niet bij. En dan nu ineens een

winkelketen overnemen, een supermarktketen met verse producten. Dat

is heel wat anders dan pakketjes versturen.

Ook Morningstar-analist R.J. Hottovy was verrast door de overname,

geeft hij toe. Wel wijst hij op de al langer gaande geruchten dat

Amazon iets met een fysieke retailer wilde gaan doen en dat het met

een supermarktconcept wilde gaan testen. Dat kan een hele goede

aanvulling op Amazons bestaande activiteiten zijn, vindt Hottovy,

en het kan voor hem zelfs een verdere ondersteuning van zijn Wide

Moat rating voor Amazon betekenen.

Zelfde type klanten

Ten eerste zijn de klanten van Whole Foods grotendeels hetzelfde

type als de Amazon Prime members. Door aan Amazon Prime members ook

de producten van Whole Foods gericht te kunnen verkopen zal de

omzet opgestuwd worden.

Van de bijna 100 miljoen Prime leden (waarvan 60 miljoen in de

Verenigde Staten) is waarschijnlijk zo'n tweederde ook klant bij

Whole Foods. Als die naast hun 99 dollar per jaar voor het Prime

lidmaatschap ook nog de 14,99 dollar per maand voor Prime Fresh

zouden willen neertellen, dan ontstaat een hele sterke

klantenbasis. Volgens Hottovy is dit de doorslaggevende reden

waarom het samengaan van de twee bedrijven echt kan werken.

Kennis van vers

Ten tweede verkrijgt Amazon door de overname direct de volledige

expertise en geloofwaardigheid voor het runnen van een productie-

en verkoopketen van verse producten. Vers is het grootste

struikelblok voor retailers die alleen kennis hebben van houdbare

artikelen.

Verder kan Amazon zijn assortiment private label artikelen sterk

uitbreiden. Dat kennen we nu onder namen zoals Happy Belly, Mama

Bear en Wickedly Prime. De 450 fysieke winkels van Whole Foods,

verspreid over de hele VS, bieden bovendien de mogelijkheid om daar

straks ook andere Amazon producten en diensten aan klanten te laten

zien.

Combinatie in top-10

De combinatie zal voor het boekjaar 2016 dankzij de 15,7 miljard

dollar van Whole Foods een gezamenlijke jaaromzet van 24 miljard

dollar halen en daarmee komt het de top 10 van supermarktbedrijven

in de VS binnen.

Belangrijker nog dan de omzet is de winstmarge die een aardige duw

in de rug krijgt. Want de marge op vers, en zeker op de luxe

productassortimenten die Whole Foods voert, is veel hoger dan die

op generieke artikelen. Amazon boekte vorig boekjaar een marge van

3%, terwijl Whole Foods 5,4% haalde. Daarbij geldt ook nog eens dat

Whole Foods een kapitaalkrachtige klantengroep trekt, die bereid is

meer te betalen voor kwaliteit. Dat is hoopgevend voor de

resultaten op langere termijn.

Op zijn kop gezet

Deze deal zet het hele Amerikaanse retaillandschap op zijn kop.

Concurrenten zoals Wal-Mart, Target en Kroger zullen zich achter de

oren krabben over hoe te antwoorden, stelt Hottovy. Zij zullen hun

online-strategieen tegen het licht houden en zich afvragen of hun

schaalgrootte nog voldoende is om te kunnen concurreren met de

nieuwe, sterkere tegenstrever.

Effect op Ahold

Delhaize

Het heeft ook effect op voor het Nederlandse Ahold Delhaize, dat

zo'n tweederde van zijn omzet haalt uit de winkelketens in de

noodoostelijke staten. De fusie van de Nederlandse marktleider en

de Belgische nummer twee is feitelijk nog maar net afgerond. Samen

vormen hun Amerikaanse supermarkten onder namen zoals Stop &

Shop en Food Lion een sterk blok in de staten aan de

noordoostkust.

Maar de overname van Whole Foods door Amazon zet dit in een

volledig ander daglicht. Analist Hottovy is van mening dat de

nieuwe combinatie weleens de meest disruptieve speler kan worden in

de Amerikaanse foodretail business in de komende jaren.

Lees meer:

Dit

zijn de aantrekkelijkste wereldwijde large cap aandelen -

juni

Sectoranalyse

aandelen: Europese telecom

Het

aantrekkelijkst gewaardeerde Britse supermarktaandeel

Morningstar

verlaagt Fair Value van Ahold Delhaize

|

|

|

|

|

|

|

| Hcc

Beleggen

interessegroep Computerbeleggersgroep-ZH |

|

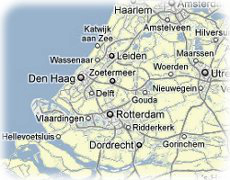

Computerbeleggersgroep-ZH

|

Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. Sinds de oprichting in 2002 houden wij ons

bezig met “Beleggen met behulp van de computer”. Het accent ligt

daarbij op het vergroten van de kennis van het ontwikkelen en exploiteren van

handelssystemen. Deze zijn vooral gebaseerd op methoden uit de kwantitatieve en

statistische analyse. Uiteraard wordt daarbij ook aandacht besteed aan

ondersteunende software. Regelmatig besteden we echter ook aandacht aan andere

vormen van beleggen zoals Fundamentele analyse. Daarbij gaan we altijd uit van

het beschrijven en bespreken van een gestructureerde aanpak die gebaseerd is op

objectieve grondslagen. |

| Wij komen 9 keer per jaar

bijeen. Afwisselend

in Berkel & Rodenrijs en Delft. |

| Klik hier voor meer info Contactadres: |

|

|

|

|

|

|

|

Somberte

houdt aan |

Bron: Corné

van Zeijl,

Actiam

|

|

|

Corné van

Zeijl

Corné van Zeijl is analist en strateeg bij

ACTIAM. |

Daarnaast

is hij een

graag geziene beurscommentator bij onder meer RTL Z en BNR en

schrijft hij columns voor verschillende media. Zijn opleiding heeft

hij aan de Haagse Hogeschoold

gevolgd.

|

De beleggingsexperts blijven somber. Het hele jaar, afgezien van

januari, zijn de experts al somber geweest voor de AEX. Pas de

laatste maand lijkt het een beetje uit te komen.

De AEX daalde met 3,1%, geen drama maar toch ook niet iets om

vrolijk van te worden. Als u nu denkt dat de experts hun gelijk te

halen door nu neutraal of positief te gaan, dat is niet zo.

Men blijft gewoon negatief op vrijwel het zelfde niveau als de

maand daarvoor. Een van de belangrijkste reden om somber is dit

keer de verwachte rentestijging, omdat centrale bankiers minder

gaan stimuleren.

Het aanstaande winst seizoen kijkt men met vertrouwen

tegemoet.

Ook de voor de vooruitzichten voor het komende halfjaar blijft men

erg terughoudend. Ook hier voor dezelfde reden, de aanstaande

rentestijging.

Lange termijn trend somber

Deze maand heb ik er ook eens een grafiek bij gedaan, waarin het 12

maands gemiddelde staat van beide data series De donker blauwe lijn

zijn de 6 maands vooruitzichten, de groene lijn de 1 maands

vooruitzichten. Opvallend is dat de experts op lange termijn

meestal optimistisch zijn. Alleen is dat de laatste tijd niet met

geval. De lijnen bewegen over het algemeen wel in cadans met

elkaar.

Aandelenkeuzes leverden kleine min

op

De keuze van individuele namen in de afgelopen lieten een klein min

zien. Dat kwam vooral omdat men Ahold Delhaize bij de toppers had

staan. Nu waren er afgelopen maand al diverse negatieve signalen

zoals waarschuwingen bij concurrent Kroger en minder voedsel

inflatie in de US. Maar de klapper kwam toen Amazon de overname van

Whole Foods aankondigde. Het aandeel verloor in juni uiteindelijk

14,7%. De keuze voor Galapagos en Altice aan de flopperskant maakte

gelukkig veel goed. Per saldo deden de toppers het iets minder dan

de floppers. De IEX lezers lieten overigens een veel slechtere

performance laten zien. Zij hadden KPN bij de toppers staan. Dat

aandeel daalde 7,6%.

Ahold favoriet

Voor de komende maand zoekt men het vooral in de verliezers van de

maand daarvoor. Ahold staat met stip bovenaan en ook Galapagos

staat bij de toppers. Bij Unilever en AKZO denkt men dat de

overname premie er uit zal lopen, nu er geen overname meer komt.

Ook Gemalto wordt bij de floppers vaak gemaakt, zonder specifieke

reden.

Er deden deze maand 66 experts aan de enquête mee.

|

|

|

|

|

|

|

| HCC!beleggen

zoekt actieve vrijwilligers |

Wat doe jij met je geld?

En met je vrije tijd?

HCC!beleggen is op zoek naar actieve vrijwilligers om bijvoorbeeld de redactie

over de nieuwsbrief te voeren, als webmaster te fungeren, te helpen bij het

organiseren van symposia en andere bijeenkomsten en meer. Ben jij een

enthousiaste belegger?

Meld je dan aan via het bestuur

of de redactie van HCC!beleggen.

Wie zoeken we?

Er

is behoefte aan vrijwilligers die zich met verschillende zaken willen

bezighouden. Zo zoeken we mensen die graag in het bestuur willen

plaatsnemen, verschillende redacteuren voor diverse werkzaamheden,

maar ook zijn we opzoek naar mensen die graag contacten onderhouden met

bijvoorbeeld leden, en/of sprekers/standhouders voor onze symposia.

Bestuur

Binnen het bestuur van HCC!beleggen is dringend behoefte aan

versterking. We zijn in principe op zoek naar een secretaris, maar

indien je affiniteit hebt met beleggen en je bestuurlijke ambities op

een ander gebied liggen, komen we ook heel graag met je in contact.

Redacteuren

We zoeken redacteuren die zo’n één à twee uur per week willen besteden aan het

aanleveren van artikelen voor onze website

en/of de nieuwsbrieven. Het gaat dan om onder meer artikelen over economische

onderwerpen,

specifieke beleggingsartikelen of andere interessante financiële

onderwerpen.

Ook zoeken we redacteuren die zo’n vier tot zes uur per maand kunnen besteden

aan

het leveren en plaatsen van financieel -economische content voor de

maandelijkse nieuwsbrief.

Die nieuwsbrief moet natuurlijk ook in elkaar gezet worden. Ben je handig met

een computer en heb je ongeveer vier uur per maand tijd, dan kun je je hiervoor

aanmelden. Dit kan natuurlijk ook in combinatie met het leveren van de content

voor website en/of nieuwsbrief.

Contactpersonen

Heb je meer affiniteit met mensen dan met teksten? Wees welkom want we zijn ook

naarstig op zoek naar sociaal bedreven, communicatief vaardige mensen die

contacten met bijvoorbeeld sprekers voor symposia willen onderhouden. Dit zal

ongeveer twee uur van je tijd per maand kosten. Ook hiervoor wordt natuurlijk

wel interesse in beleggen verwacht.

Heb je zin en tijd ons te helpen, meld je dan aan via het het bestuur of de

redactie van HCC!beleggen

|

|

|

|

|

|

|

|

|

| Disclaimer: Deze

publicatie komt tot stand op de redactie van beleggersonline.nl de website van

de HCC IG Beleggen. Noch de mate waarin de berichten, voorgestelde

scenario’s, risico’s en voorspellingen de marktverwachtingen

weerspiegelen, noch de mate waarin zij in de realiteit zullen tot uiting komen,

kunnen worden gewaarborgd. De voorspellingen zijn indicatief. De gegevens in

deze publicatie zijn algemeen en louter informatief. Ze mogen niet worden

beschouwd als beleggingsadvies. De

schrijver(s) van deze publicatie en het bestuur van de HCC IG Beleggen en/of de

Redactie van de Nieuwsbrief zijn derhalve niet aansprakelijk voor eventuele

verliezen. De waarde van uw beleggingen kan fluctueren, behaalde resultaten uit

het verleden geven geen garantie voor de toekomst. |

|

|

|